交通費精算のやり方や申請時の注意点|経理業務でよくある課題とは?

客先訪問や出張など、従業員の移動をともなう営業活動では、交通費が発生します。こうした業務上で発生する交通費は、経費として精算しなければなりません。交通費精算の業務には、申請者から承認者まで複数の従業員が関わるため、システム導入によって自動化と効率化を図るのがおすすめです。申請書の印刷や手入力がメインの企業であれば、現状の課題を振り返りつつ、改善へ向けてのアクションを考えてみましょう。

本記事では、交通費精算の基礎知識から、手続きの流れ、業務効率化を実現する方法までお伝えします。交通費精算に課題を抱えている経理部門の担当者の方は、ぜひ参考にしてください。

この記事の目次

交通費精算とは

交通費精算とは、業務上の移動において従業員が支払った公共交通機関の運賃などを、経理担当者へ申請し、精算する一連の業務のことです。

交通費精算の申請者側には、申請書に移動区間や移動日時を都度記入したり、入力したりする作業が発生します。特に、営業部門のように外回りの営業活動で頻繁に従業員が移動する場合、交通費精算業務が負担となり、営業が本来注力すべきアポイント獲得などの「コア業務」に注力することが困難になるケースも少なくないでしょう。

その一方で、経費申請を受ける承認者側は、定期区間を除外された正確な区間や料金が記載されているか、毎回チェックしなければなりません。また、近年はテレワークの普及によって、定期券から実費請求に変更するといった交通費の取り扱いにも変化が見られます。

現状の手続きを見直し、効率的な運用によって業務負担を軽減することが大切です。

交通費の意味や旅費交通費・通勤費との違い

一般的に「交通費」といえば移動にかかった費用の総称のことを指します。ただし、旅費交通費などのように、企業の経理業務においてはさまざまな種類の名称が存在します。これらはどのような扱いになるのでしょうか。

勘定科目上の「交通費」の意味

経理業務における「交通費」とは、従業員の自宅から会社まで、あるいは会社から近郊の取引先までの移動にかかった費用を指します。基本的に新幹線や飛行機を使った長距離移動は含まれず、在来線や自動車などで移動できる範囲の距離を指すケースが多いようです。こうした近場の交通費は「近隣交通費」と呼ばれることもあり、以下のような費用が挙げられます。

- 電車賃

- バス代

- タクシー代

- ガソリン代

- 駐車場代

また、企業によっては勘定科目上の「旅費交通費」を総称しているケースや、業務中に発生した移動にかかる費用を交通費と呼ぶこともあります。交通費は具体的にどの費用を指すかを明確にしておくと安心です。

本記事においては、近隣交通費にあたる費用のことを「交通費」と呼び、以降の解説を行います。

旅費交通費・通勤費との違い

ここからは交通費と似た用語である旅費交通費や通勤費との違いを解説します。

旅費交通費との違い

経理業務における「旅費交通費」とは勘定科目名を指します。「交通費」は通称であるため、両者の違いを認識しておきましょう。旅費交通費は、業務のために従業員の本来の勤務地とは異なる遠方の場所へ移動したり、宿泊したりする際にかかる費用のことです。

>> 旅費交通費とは?交通費との違いや該当する項目、取り扱いの注意点

*旅費交通費の例

- 出張先までの新幹線代や飛行機代

- 出張中の宿泊費や食費

- 出張手当

- 転勤時などの引っ越し代

なお、出張中の宿泊費や食費の金額に関しては、社内で旅費規定が設けられているのが一般的です。

通勤費との違い

経理業務における「通勤費」とは、従業員の自宅から会社までの通勤にかかる費用のことです。企業にとっては、一定金額まで非課税となるため節税効果が見込めるメリットがあります。そのため多くの企業では、従業員の通勤にかかる費用の全額または一部が「通勤手当」として支給されています。

交通費精算の基本の流れ

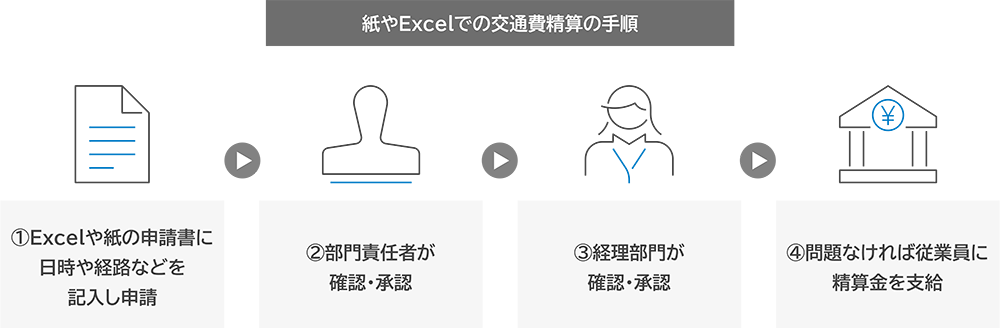

ここからは、交通費精算の手続きを行う場合の流れをご紹介します。紙の伝票やExcelによる管理は、古くから多くの企業で採用されてきた手法ですが、近年は営業担当者や経理担当者の手間がデメリットとして目立つようになりました。交通費精算は件数が多い手続きであるため、働き方改革などで効率化を進める際は、現状の手続き方法の見直しも検討すると良いでしょう。

交通費精算は、企業の規模によって多少の違いがありますが、主に以下の手順で行われます。

社員が立て替えた交通費に関しては、初めに交通費精算書を作成し、上長が承認の手続きを進めていくのが特徴です。作成した書類やファイルを上司や経理担当者に回し、ダブルチェックが行われます。

その際、経理担当者は不正請求がないように、記載されたルートの経路検索を行ったり、自社の規定における限度額を参照したりする作業が必要です。内容に問題がなければ、社内で決められた期日に、交通費の支払いが行われます。

これら4つのステップについて以下で細かくご紹介します。

1.交通費精算書を作成する

最初に運賃やガソリン代などの立て替えた交通費を記入した精算書を作成します。この際、出張や外出時に利用した交通機関のレシートやチケット、タクシーの領収書などを添付し、利用履歴やルート、料金など、必要な情報も正確に記入する必要があります。

クラウド型の経費管理システムを導入している企業であれば、スマートフォンやパソコンから簡単に書類を電子化して提出可能です。

2.上長が承認する

上長は提出された精算書と添付資料をチェックし、出張の目的や利用した交通手段、発生した費用が社内規定や経理業務の基準に合致しているかを確認します。必要に応じて差し戻しや追加の資料添付依頼が行われる場合もあります。

3.経理担当が申請内容の確認と承認を行う

最終的なチェックとして、経理担当者が精算書と添付された資料の詳細を再度確認します。さらに計算が正確であるか、非課税限度額を遵守できているかなどもチェックします。

4.立て替えた交通費が支給される

すべての申請プロセスが完了すると、申請者に立て替えた交通費の支給が行われます。支給の方法は会社によって異なりますが、多くの場合、給与とは別に小口現金での支給や、指定の銀行口座への振り込みが一般的です。

交通費精算でよくある悩み

交通費精算は手続きや必要な書類が多く、経理担当者で頭を抱えている人も多いのではないでしょうか。ここからは交通費精算の際によくある悩みを、申請する側と承認する側それぞれの視点でご紹介いたします。

申請側の悩み…書類の作成や申請が面倒

そもそも、「申請書類の作成」というだけで面倒に感じる方は多いのではないでしょうか。例えば、交通費精算書は移動ごとに記載することが多いため、外回りの多い営業担当者の場合は、毎月膨大な件数の交通費精算に追われることになるでしょう。

交通費精算書はすべての移動の日時や訪問目的、客先への行き方を把握して、項目ごとに書類へ書き出す必要があります。また、会社側から証明書の提出を求められる場合は、駅の券売機で交通系ICカードの利用履歴を印字する手間もかかります。

営業部門の主業務は、顧客との商談や契約、接待などの営業活動です。しかし、月末や月初めに交通費精算の手続きが重なると、かなりの労力を割かれることになるため、交通費精算の負担をできるだけ軽減することが企業としても重要です。

承認側の悩み…膨大な数の申請の確認が大変

承認する側にとっての大きな悩みは、膨大な数の申請書類を扱ううえ、申請内容に誤りがないか1件ずつ確認する必要があることでしょう。

「領収書は正しく添付されているか」「定期区間の控除が行われているか」「申請内容は社内規定を遵守しているか」など申請書類ひとつに対してチェック項目も多く、根気と集中力の必要な作業です。

手作業で入力した申請書は細かなミスが多く、差し戻しになるケースも多く発生しますが、差し戻した分だけ確認の手間も倍になり、修正のやり取りを繰り返さなければなりません。

交通費精算の申請確認時の注意点

交通費精算の際、企業の規模が大きいほど、承認側では膨大な量と項目をチェックすることが必要です。以下で交通費精算時に、申請者や上長、経理担当者が忘れがちなチェックポイントをいくつかご紹介します。

行き先・目的も記載する

まずは申請された交通費に不正がないか確認します。訪問であれば訪問先名などの行先や、何のための外出なのかを申請書類に正しく記載しましょう。

行き先や目的をきちんと記載することは、不正防止や税務調査の対策にもなります。

通勤定期券区間を除外する

通勤定期券を購入している場合は、通勤手当として別途交通費が支給されるはずです。定期券区間内の移動では追加費用は発生しないため、そのまま請求してしまうと二重請求になってしまいます。通勤定期券を購入している場合は、除外を忘れないようにしましょう。

最安ルートで申請する

一般的には、交通費を申請する際には最安のルートで申請するように決められています。最安ルートでない場合、上振れた分の支払いは自己負担になってしまう場合もあります。最安以外のルートの費用で計算をしていないかチェックしておきましょう。

消費税は含めない

電車代やバス代など、交通費で支払った金額にはすでに消費税が含まれています。精算時に消費税を上乗せして申請してしまうと、二重請求となるため注意しましょう。

本体料金と消費税を分けて記載する必要がある企業では、支払った金額からそれぞれ算出する必要があります。

正しい勘定科目を記載する

勘定科目も間違いやすい項目ですので、申請前にチェックが必要です。同じ交通費の申請であっても、目的に応じて「旅費交通費」や「出張費」のように選択すべき科目は異なります。また、企業によって名称も異なることがありますので、会計処理の際はルールを決めておきましょう。

交通費精算の効率化を図るなら経費精算システム「楽楽精算」の導入がおすすめ

ここまで、交通費精算に関する申請者、承認者、経理の抱える課題を紹介しました。それぞれの課題や悩みを解決し、効率的な経費精算の体制を構築するためには、「楽楽精算」のような経費精算システムの導入が有効です。交通費・経費精算システムの「楽楽精算」を導入すると、申請者・承認者・経理担当者の工数が減り、全社的に交通費精算が楽になるのがメリットです。ここでは、担当者それぞれの視点から導入メリットを解説します。

「申請者・承認者」におすすめの理由

企業で交通費を申請する社員や、承認する役割の上長にとっては、申請書の作成時間やミスの可能性を減らすことができます。

申請内容の転記作業時間が削減できる

交通系ICカードから直接履歴を読み込んだり、システムに内蔵された乗換案内を利用したりできるのは、「楽楽精算」の大きなメリットです。以下の機能を活用することで、これまで個別で行っていた、乗降駅を調べて運賃を転記する作業をまるごと削減可能です。

主な便利機能

- 交通系ICカード取込機能

- 乗換案内機能

- マイパターン登録機能

- 領収書読み取り機能

入力や確認のミスを減らせる

「楽楽精算」を活用することで、交通費精算が効率化されるだけでなく、入力ミスの削減にもつながります。正しいデータを精算書に反映できるため、ヒューマンエラーの防止を期待できます。また、第三者から提供された正確な運賃のデータを反映できるので、転記の際に起こる金額のミスを避けやすくなるでしょう。

さらに申請方法が一目でわかるようなアイコンが画面に表示される点も大きな強みです。

WEB上で交通費精算が完結する

「楽楽精算」を導入し、WEB上で交通費精算ができるようになると、申請者はもちろん承認者も確認しやすくなるため交通費精算フローがよりスムーズになります。

従来の紙ベースでの交通費精算では、専用の用紙を使用するため、在宅勤務やテレワーク中であっても承認者は「ハンコを押すために出社する」といったケースもありました。「楽楽精算」の導入後は、申請や承認などの業務は場所を選ばずできるようになるため、従業員の働き方に合わせた対応が可能になります。

「経理担当者」におすすめの理由

経理担当者にとっては、不正利用を防ぎやすい点やペーパーレス化につながる点がメリットです。

交通費の不正申請を低減できる

「楽楽精算」には、従業員の定期区間を交通費から控除し、自動計算する機能が搭載されています。そのため、承認者が一人ひとりの定期区間をチェックして、申請者に差し戻し修正する作業のコストを削減できます。

また、「楽楽精算」に搭載された規定違反チェック機能を活用すると、事前に設定した規定に反する申請がされた際に、自動的にアラートを出すことが可能です。入力段階でアラートを出し、システム上で修正すべき点を指摘できるため、承認作業の効率化・差し戻しを減らすことにつながります。

主な便利機能

- 定期区間自動控除機能

- 規定違反チェック機能

>> 交通費精算システム「楽楽精算」の規定違反チェックについて詳細を見る!

交通費精算の証憑(しょうひょう)類のペーパーレス化につながる

「楽楽精算」には、スマートフォンのカメラで領収書を撮るだけで簡単に電子化できる機能が搭載されています。読み取った金額や企業名は、ボタン一つで申請画面に反映でき、入力の手間を省けます。

さらに、「楽楽精算」は電子帳簿保存法に対応しているため、原本の保存は不要です。たとえば、これまでタクシー代の精算で使用していたレシートなどを電子化して、書類は破棄できるようになります。交通費精算のペーパーレス化を実現できます。

>> 交通費精算システム「楽楽精算」の電子帳簿保存法対応機能ついて詳細を見る!

余裕を持って月次決算ができる

「楽楽精算」を導入すると、WEB上で申請~承認・経理処理ができるようになるため、担当者が出社していない場面でも経費精算の手続きを進められるようになります。紙ベースの場合と比較して、申請作業が停滞しにくくなるのがメリットです。

紙ベースの申請では、申請者や上長の出張や外出が締日に重なった場合、申請者の都合に合わせて申請書を受理したり、上長の承認作業を催促したりする必要がありました。月末月初の精算業務の負荷が軽減され、余裕のあるスケジュールで経理業務を進めやすくなります。

経理・会計業務の効率化につながる

「楽楽精算」には、仕訳データをCSVファイルとしてエクスポートし、会計ソフトと連携できる機能や、全国銀行協会のフォーマットで振込データ(FBデータ)をエクスポートする機能も搭載されています。連携サービスが多く、交通費精算に限らず、経理部門の業務効率を広く改善できる点でも魅力です。

>> 交通費精算システム「楽楽精算」の会計ソフト連携機能を見る

このように交通費の申請側・承認側双方にメリットの多い点が楽楽清算のメリットといえます。導入することで企業の業務効率化にも貢献できるでしょう。

交通費精算についてのQ&A

Q1. 交通費は経費にあたる?

交通費は、経費として計上が認められています。領収書がなくても計上が可能ですが、交通費と判別できるよう「移動区間」「移動日時」「移動目的」「移動手段」などを明確に記載する必要があります。

Q2. 交通費は給料に含まれる?

従業員の自宅から会社までの通勤にかかる通勤費は、「通勤手当」として給与所得の範囲に含まれる場合があります。

Q3. 交通費は主に何が該当する?

一般的に、交通費に該当するのは電車代、バス代、タクシー代などです。主に業務中の近距離の移動にかかった費用が、交通費とみなされます。

Q4.「楽楽精算」の導入にかかる費用は?

「楽楽精算」の基本の料金プランは、初期費用10万円+月額費用3万円~ご利用いただけます。月額費用は、ユーザー数に応じて変動いたします。詳しくは、お気軽にお問い合わせください。

「楽楽精算」の

資料をメールでもらう

電子帳簿保存法対応!経費精算システム「楽楽精算」の製品概要や導入メリット、機能などが詳しくわかる資料をメールでお送りします。

この記事を読んだ方におすすめ!

オススメの人気記事

記事執筆者紹介

「楽楽精算」コラム編集部です。

経理担当者様の日々の業務にプラスとなるお役立ち情報

「楽楽精算」最新情報をお届けしていきます!

使い勝手が気になる方へ。