インボイス制度とは?経理業務に与える影響や対応するための準備手順

2023年10月1日からインボイス制度が始まります。インボイス制度は請求業務に関わる制度であり、導入後は経理部門の業務内容に大きな変更が生じる可能性があります。制度に対応しない場合はさまざまなデメリットが懸念されるため、対応へ向けて取り組むべきことを確認しておきましょう。

この記事では、インボイス制度の基礎知識をお伝えします。売り手・買い手それぞれの影響や準備について解説するため、経理部門のご担当者様はぜひお読みください。

この記事の目次

インボイス制度とは?

インボイス制度とは、消費税の納税額を正しく計算する目的で新たにスタートする制度です。2023年10月1日から施行予定となっています。

制度の導入後、買い手は「インボイス(適格請求書)」の要件を満たした請求書・納品書・領収書・レシートなどを売り手から受け取り、適切に保管する必要があります。

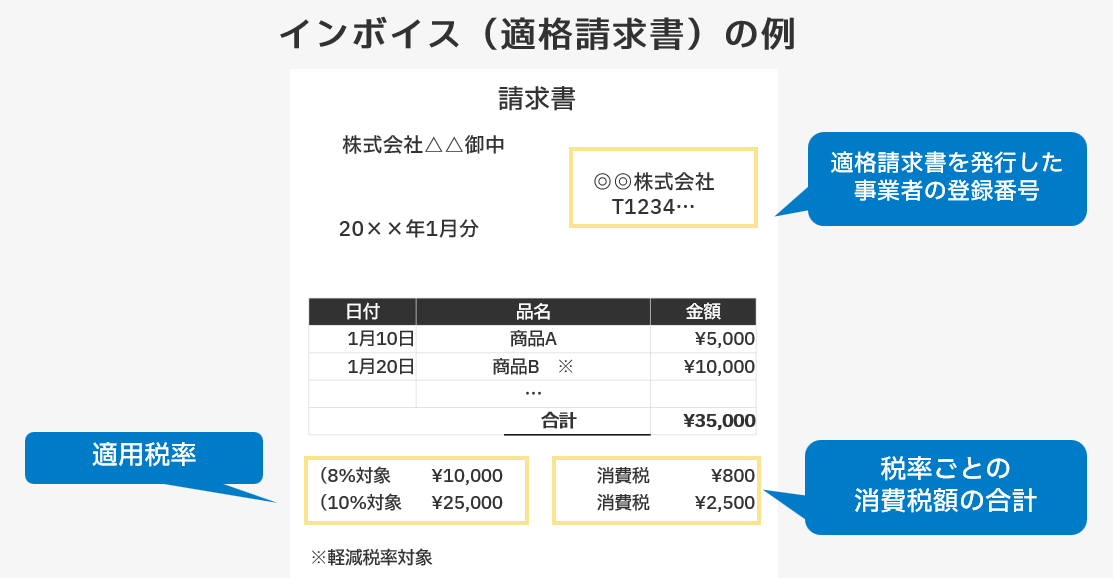

インボイスとは、売り手が買い手に対して“正確な”適用税率や消費税額などを伝える書類のことです。

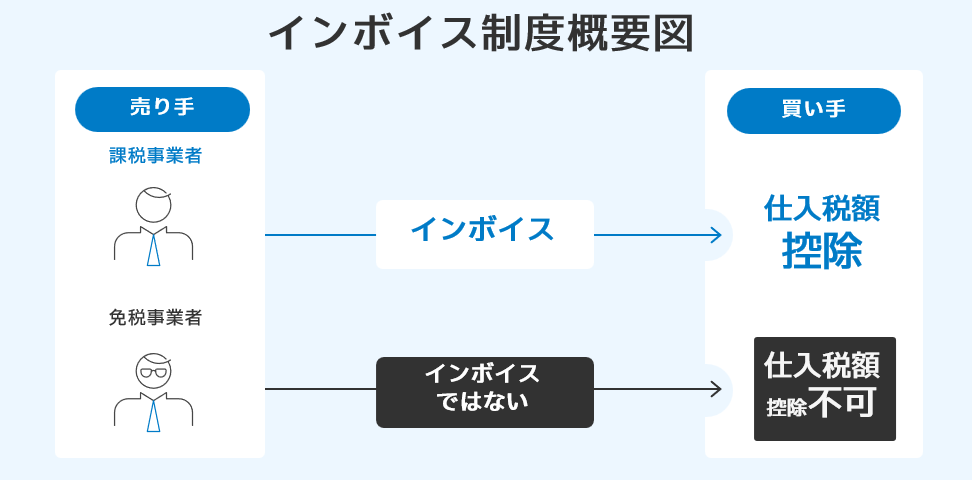

インボイス制度が始まると、インボイスの要件を満たしていない請求書や領収書などでは、買い手に仕入税額控除が適用されなくなるため注意が必要です。

インボイスがある場合、売上時の消費税額(=売上税額)から仕入・経費に関わる消費税額(=仕入税額)を差し引いた金額が、買い手が納付する消費税額(=納付税額)となります。

その一方で、インボイスがない場合は売上税額の金額がそのまま納付税額となり、買い手は控除を受けられません。仕入税額控除を受けるためには、売り手によるインボイスの発行が必須です。

*インボイスがある場合に納める消費税額

納付する消費税額 =(売上時の消費税額)-(仕入や経費にかかった消費税額)

*インボイスがない場合に納める消費税額

納付する消費税額 = 売上時の消費税額(※)

【参考】

「インボイス制度の概要」| 国税庁

インボイス制度が導入される背景

インボイス制度が導入される主な理由は、複数税率に対応する必要があるためです。

2023年現在、消費税は食品などの生活必需品を中心とした「軽減税率(8%)」と、その他の「標準税率(10%)」に分けられています。このように異なる税率が混在する状態では、どの商品をどちらの税率で計上するのか、計算方法や管理が煩雑になりやすいのが難点です。そこで、インボイスによって商品ごとの税率を記録に残すと、消費税額をより正確に把握できるようになります。

インボイス制度が導入されると、税額計算におけるミスや不正を防ぐことにつながります。たとえば、軽減税率で購入した商品が標準税率で計上された場合、2%多く計上している状態になります。小さな差に感じますが、積み重なると金額も大きくなるでしょう。

税率を記録したインボイスで申告を行えば、不当な税率で納税する事態を避けやすくなります。納税義務を果たすためにも、売り手・買い手の双方が制度に従って手続きをする必要があります。

インボイス制度が売り手と買い手に与える影響

インボイス制度が施行されると、現行の取引に対して具体的にどのような影響が生じるのでしょうか。ここでは、インボイス制度が売り手と買い手に与える影響をそれぞれ解説します。

売り手への影響

インボイスを発行する立場である売り手は、インボイス制度に対応していない場合、買い手から取引を断られるおそれがあります。インボイスがない場合、買い手には仕入税額控除が適用されません。そのため、多くの買い手はインボイスを発行できる売り手との取引を優先すると考えられているのです。

売り手がインボイスを発行するためには、まず「適格請求書発行事業者」になる必要があります。適格請求書発行事業者とは、税務署で申請手続きを行い、国の登録を受けた事業者を指します。登録するには、基準期間の課税売上高が1,000万円を超える課税事業者であることが要件です。免税事業者は適格請求書発行事業者の登録ができない点に留意しましょう。

買い手への影響

インボイスを受け取る立場である買い手は、仕入先がインボイス制度に未対応の場合、仕入税額控除を受けられません。仕入税額控除とは、自社の売上税額から仕入税額を差し引いて消費税を計算する仕組みを指します。仕入税額を差し引くことで、消費税が重複して課されるのを防ぐ意味合いがあります。仕入税額控除を適用するには、帳簿や請求書に取引相手の氏名や年月日などの指定された情報を記載し、保存することが要件です。

また、買い手は取引先が適格請求書発行事業者に登録されているかどうかをチェックして、インボイスを適切に管理する必要があります。担当部署では管理業務の負担が増加しやすい点に留意しましょう。

なお、インボイス制度の施行にともない売り手の取引条件を見直すことは、下請法や独占禁止法に関わる問題となる可能性が考えられます。たとえば、取引先との立場の差を利用して不利益を与えるような行為は禁じられているためご注意ください。

インボイス制度の導入時に注意すべき経理業務

インボイス制度が導入された場合、主に自社の業務に変更が生じるのは経理部門です。売り手・買い手ともに変更にともない担当者の事務負担が増えることにご注意ください。

売り手(発行側)

請求書の書式が変更になる

売り手側の経理部門では、インボイス制度に対応する上で請求書の書式変更に取り組む必要があります。インボイス制度に適した方式の、適格請求書を発行できる体制を整備しなければなりません。その際、請求書には「事業者の登録番号」「適用税率」「税率ごとに区分した消費税額」の3つの記載事項を追加しましょう。

買い手(受領側)

課税事業者と免税事業者を分けて処理する必要がある

買い手側の経理部門では、インボイス制度が施行されて以降は、課税事業者と免税事業者を分けて処理する必要があります。インボイス発行事業者か否かによって、手続きの方法が異なるためです。仕分けの際は、請求書を発行した取引先が適格請求書発行事業者であるか、1件ごとに確認する作業が発生します。

消費税の端数処理は税率ごとに1回になる

インボイス制度における消費税の端数処理は、税率ごとに1回のみ行われます。端数処理には複数の方法がありますが、社内で統一されていれば各社で方法を選択して構いません。たとえば税抜95円の商品の消費税率が10%の場合、税込価格を計算すると104.5円となります。こちらを端数処理する場合、切り上げでは105円、切り捨てでは104円、四捨五入では105円です。消費税の端数処理は利益に影響がないため、自社に適した方法を選びましょう。

インボイス制度に対応するために必要な準備の流れ【売り手(発行側)】

インボイスの発行事業者には、インボイスを交付する義務が生じます。また、値引きや返品などで対価を返還する際に「返還インボイス」を交付することや、必要に応じて修正したインボイスを交付することも義務です。ここでは売り手側の準備の流れをご紹介します。

Step.1 税務署へインボイス発行事業者の登録を申請する

初めに、税務署での登録申請を行います。登録申請書が受理されてから手続きが完了するまでには多くの時間がかかる可能性があります。e-Tax提出の場合は約3週間、書面提出の場合は約2カ月が目安です。原則として令和5年9月30日までに税務署へ登録申請書を提出する必要があるため、期日までに余裕をもって手続きを進めましょう。

Step.2 インボイス制度に対応した書式の請求書を準備する

続いて、社内ではインボイス制度に対応した書式で請求書を発行できるよう、準備を行います。すでに請求書発行業務がシステム化している場合は、インボイス制度に合わせてシステムの改修が必要です。また、これらの業務の変更点について、経理部門をはじめとした社内に周知することも大切だといえます。

Step.3 取引先へ登録番号を通知する

インボイス発行事業者として登録されたら、自社の登録番号が確認できるようになります。取引先である買い手に登録完了の旨を通知し、今後の取引に関する連携を進めましょう。登録番号を連絡するほか、交付するインボイスの様式や、インボイスの交付方法などを知らせてください。

インボイス制度に対応するために必要な準備の流れ【買い手(受領側)】

続いて、買い手の企業がインボイス制度に対応する際の準備の流れを解説します。現状の取引先の対応状況を考慮し、今後の方針を検討することが大切です。また、自社の会計処理についても確認しておきましょう。

Step.1 取引先の対応状況を確認する

まずは、自社の仕入先の企業や個人事業主がインボイス制度へどのように対応するか、状況を確認しましょう。取引先がインボイス発行事業者でない場合は、買い手側の負担が大きくなる可能性があります。複数の取引先の方針を踏まえて、今後の取引について判断すると良いでしょう。

Step.2 受け取った請求書を仕分けする流れを整備する

仕入税額控除を受けるためには、受領したインボイスなどの書類を適切に保管しておく必要があります。請求書の仕分けや保管に関して社内ルールを整備しましょう。その際、インボイスとそれ以外の請求書が混在した状態で保管すると、経理部門の事務作業が非効率になるおそれがあるためご注意ください。

Step.3 会計処理の仕方を確認する

インボイス制度の開始直後は、消費税の処理が煩雑になると考えられます。業務の流れや会計処理の仕方を整理できたら、一旦顧問税理士や税務署へ内容を確認するのが望ましいでしょう。法律に従って適切に会計処理を行うためにも、自社の手続きに誤りがないかチェックしておくようおすすめします。または、インボイス制度に対応した専用システムを導入するのも一つの手です。

「楽楽精算」ならインボイス制度への対応もスムーズに!

ここまで、インボイス制度へ向けた企業の対応について解説しました。インボイス制度で買い手(インボイス受領側)となる企業は、事前準備に多くの手間がかかります。その際、簡単にインボイス制度に対応できる専用システムを導入すると、導入準備の負担を軽減し、通常業務の効率を高められるでしょう。

「楽楽精算」は、インボイス制度に対応可能な経費精算システムです。取引相手の適格請求書の登録番号を自動で読み取り※1、国税庁のデータベースと突合するため、手動で確認する作業は必要ありません。また、仕訳上で適格請求書発行事業者を管理できるため、システム上で簡単に消費税額を確認できます。※2

電子帳簿保存法(電帳法)にも対応しているので、法的要件を満たしながらインボイスの電子保存が可能です。※3

インボイス制度への対応でお悩みの経理部門のご担当者様は、「楽楽精算」でスムーズに対応準備を進めましょう!

※1:自動読取機能の読取精度は100%ではございません。

※2:これらの機能は予定であり、変更となる可能性があります。

※3:電子帳簿保存法オプションの利用が必要です。

インボイス制度についてのQ&A

最後に、インボイス制度についてのよくある質問とその回答をご紹介します。制度対応に取り組む経理部門のご担当者様は、以下のポイントを押さえておきましょう。

Q1. インボイス制度の対象者の条件は?

インボイス制度の対象となるのは、消費税の課税事業者や、簡易課税制度を利用している事業者などです。後者のケースでも、取引先に適格請求書を発行するには適格請求書発行事業者の登録が必要となります。インボイス制度の導入後も、簡易課税制度の内容や要件に変更はありません。

一方で、売上1,000万円未満で消費税の免税事業者として届出している事業者は、実質的に制度の対象外となります。税金の免除を受けている個人事業者や小規模事業などは、インボイスを発行できません。

Q2. インボイス制度の対象者の条件は?

インボイス制度に対応すると、適格請求書を電子データで発行・保管できるようになります。書類の電子化により業務効率化が期待でき、紙媒体の保管スペースが不要になるのがメリットです。また、免税事業者がインボイス発行事業者になった場合、仕入税額控除において売上税額の8割を差し引いて計算できる「2割特例」のように、税金に関するメリットもあります。

Q3. インボイス制度に対応しないとどうなる?

インボイス制度に対応しないことに対して、罰則があるわけではありません。ただし、買い手側は仕入税額控除ができないため、税負担が増加するおそれがあります。また、売り手側は制度への非対応を理由に取引を断られる可能性が考えられます。こうしたデメリットを考慮して対応を判断することが大切です。

Q4. 仕入先が免税事業者の場合、インボイスはどうなる?

仕入先が免税事業者の場合、インボイスは交付されません。そもそも、インボイス発行事業者への登録申請は課税事業者に限られています。この場合もQ3と同様に、買い手側は仕入税額控除ができない点にご注意ください。

Q5. 仕入先が免税事業者の場合、仕入税控除は受けられる?

Q4でもお伝えした通り、仕入先が免税事業者の場合、買い手側は仕入税額控を受けられません。ただし、現状は免税事業者など適格請求書発行事業者以外から仕入を行うケースでも、一定割合の控除を受けられる経過措置が設けられています。経過措置の期間は、インボイス制度が施行される2023年10月1日から2029年10月1日までの6年間となっています。

「楽楽精算」の

資料をメールでもらう

電子帳簿保存法対応!経費精算システム「楽楽精算」の製品概要や導入メリット、機能などが詳しくわかる資料をメールでお送りします。

この記事を読んだ方におすすめ!

オススメの人気記事

記事執筆者紹介

「楽楽精算」コラム編集部です。

経理担当者様の日々の業務にプラスとなるお役立ち情報

「楽楽精算」最新情報をお届けしていきます!

使い勝手が気になる方へ。